信用調査会社の「評点」は、取引先や銀行融資、官公庁まで、企業活動のさまざまな場面で取引の判断材料になっています。

この「評点」の実力。経営者の皆さまは正しく理解していますか?

「評点はどこで使われている?」

「会社のどこを見て評点をつけている?」

よくある評点の疑問に元調査員が答えます。

小難しい評価基準の解説ではなく、信用調査会社が評点をつける時の「目の付けどころ」を解説しました。

いざ評点が見られる場面で、信用獲得やスムーズな審査突破を実現するために、ぜひ最後までお読みください。

※記事の最後で「信用調査はどう対応すればいい?」チェックリストを無料配布しています。

この記事を書いている私のプロフィール

佐藤絵梨子(さとうえりこ)

佐藤絵梨子(さとうえりこ)

会社信用ドットコム代表・会社信用クリエイター

世界最大の企業情報を保有する (株)東京商工リサーチに入社後、個人から売上1兆円企業まで10年間で延べ7,000社以上を調査。商業登記簿から会社の信用度を見抜くほどになり、全国1,000人以上の調査員中、営業成績1位獲得の実績を誇る。2017年同社を退職。現在は大手企業との取引実現から銀行融資・補助金獲得まで支援するサービスを展開。小さな企業の救世主として期待されている。

*経済産業省認定 経営革新等支援機関(認定支援機関ID:107713006411)

<メディア掲載情報>

■SMBCグループの経営層向け会報誌『SMBCマネジメントプラス』

「危険な取引先・優良な取引先がわかる 決算数字と信用調査の活用法」

■日本実業出版社『企業実務』

「元調査員が教える!信用調査会社の上手な使い方」

「信用調査会社に会社を高く評価してもらうコツ」

■東洋経済オンライン 2026年1月

「経営者の言動」も大きなポイントに…元調査員が明かす

【信用調査会社の評価】を上げる4つのコツ

(※Yahooニュースでも掲載) など

※メディア情報一覧はこちら

信用調査会社の「評点」とは?

信用調査会社では、企業に「評点」と呼ばれる点数をつけています。

この評点は、企業の実力や取引の安全性を表す重要な目安です。

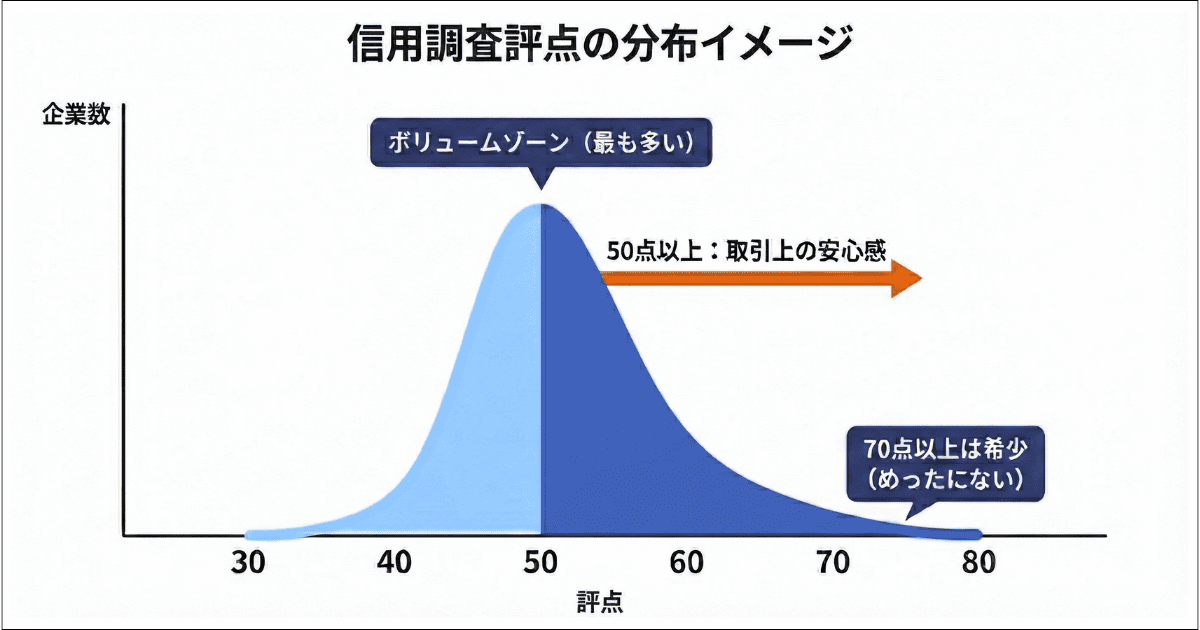

基本的な仕組みは、さまざまな評価項目の合計を100点満点として評価するものです。

「100点満点」ではありますが、多くの企業は40点台半ばから50点台半ばに集中します。

出典:会社信用ドットコムにて作成

元調査員の私も、評点が70点以上の会社を見ることはマレでした。

偏差値のような分布で、50点以上の企業は取引をする上で安心感がある、とイメージしてもらえるとわかりやすいと思います。

なお、評点のつけ方は、信用調査会社によって異なります。参考として、東京商工リサーチと帝国データバンクの評価基準を以下に掲載しておきますので、確認してみてください。

◆東京商工リサーチの評価基準

東京商工リサーチでは『経営者能力・成長性・安定性・公開性及び総合世評』の4つの項目を重視して評点をつけています。

◆帝国データバンクの評価基準

帝国データバンクでは『業歴・資本構成・規模・損益・資金現況・代表者・企業活力』の7つの項目を重視して評点をつけています。

評点がよく使われる場面

「誰が評点を見ているのか」という質問も、よくいただく質問です。

以下のような場面で広く利用されているので、自社に影響がないか確認しておきましょう。

評点が使われている場面

- 企業の審査部門での取引先審査

- 金融機関の与信判断の参考資料

- 官公庁での入札参加資格の審査

評点が1番多く使われているのは、「取引先審査」の場面です。これは、そもそもの信用調査会社の成り立ちが関係しています。

信用調査会社は、貸し倒れ(※代金が回収できないこと)や支払い・納期の遅延、倒産のような、取引で起きる問題を事前に防いで、企業と企業が安心して取引ができる環境をつくるために生まれた会社です。なので、取引の場面で利用されることが圧倒的に多いです。

ならば、「一般の企業だけが評点を利用しているのか」というと、そうではなく、金融機関や官公庁などでも利用されています。

取引の安全性や企業の経営状況を表す「物差し」として、さまざまな場面で評点は重要な判断材料になっているということですね。

信用調査会社が評点をつける時の7つの視点

さて、ここまで評点について説明してきましたが、その評点を付ける際に、信用調査会社はどこをどう見て点数をつけているのでしょうか?

評点をつける時の「目の付けどころ」を7つの視点から解説します。

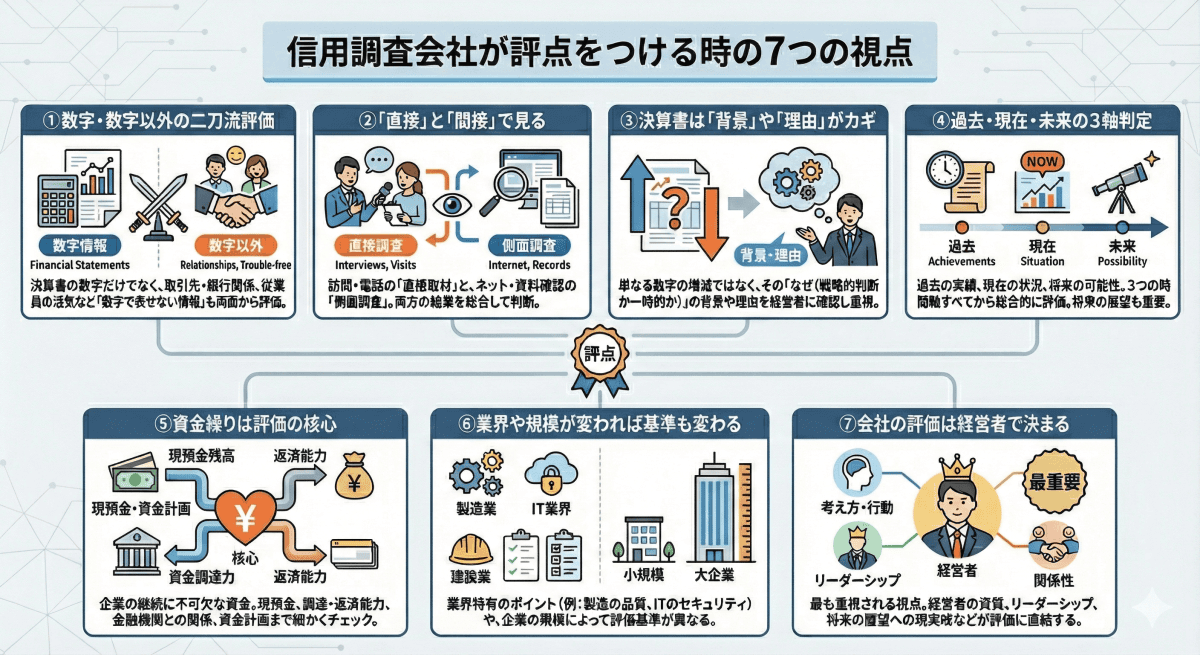

数字・数字以外の二刀流評価

信用調査会社が評点をつける時は、数字・数字以外の2つの側面から会社を見ています。

数字で表せない情報というのは、取引先や銀行との関係性、従業員の活気、社内外のトラブルの有無のようなものです。

例えば、主要な取引先のA社とは10年以上毎年ずっと取引がある、のような関係の深さがわかる情報は、良い印象を持って受け止められる。のような見方をします。

決算書などの数字情報だけでなく、数字では表せない情報も考慮されるということですね。

「直接」と「間接」で見る

信用調査会社が評点をつける時は、直接調査と間接調査で会社を見ています。

直接調査は、調査員があなたの会社に直接接触して行う調査。例えば、訪問での対面面談や電話でのヒアリング取材がそうです。

側面調査は、インターネット情報や許可登録資料の確認など、間接的な方法で情報を集める調査です。直接聞いた情報の信ぴょう性や、追加で重要な情報がないかの確認などで使われる手法です。

どちらか一つの調査方法ではなく、この両方の調査結果を総合して評点がつけられます。

決算書は「背景」や「理由」がカギ

信用調査会社が評点をつける時は、決算書の背景や理由をよく見ています。

ただ数字が「上がった」「下がった」と見るのではなく、なぜ売上が増加したのか、なぜ利益率が改善したのか。その理由や背景が見られます。

例えば、同じ売上増加でも、それが経営者の優れた戦略的な判断あってのことなのか、単なる一時的な特需なのかによって、評価は変わってきます。

決算書を見ただけでは、その背景や理由がわからないことも多いので、調査員はその説明を経営者に求めてきます。

調査員時代によく「決算書だけ渡しておけば大丈夫でしょ」と仰る経営者様がいましたが、それでは情報不足です。注意してください。

過去・現在・未来の3軸判定

信用調査会社が評点をつける時は、過去・現在・未来という3つの時間軸すべてを見ています。

もし過去や現在の数字がイマイチでも、将来挽回の可能性が高いと判断されれば、評価はプラスになる可能性があります。

逆に、過去から現在までは良くても、将来に不安があれば、高い評価にならないこともあります。

よく調査取材で「将来のことなんてわからない」と答えてしまう経営者の方がいましたが、これは「未来」の評価が低くなります。

この答え方は絶対やめるべきです。

資金繰りは評価の核心

信用調査会社が評点をつける時は、資金繰りをとてもよく見ています。

会社は資金がなくなれば続かないからです。

ですので、現預金の残高から、資金の調達力や返済能力まで、資金に関することは細かく評価の対象になります。

金融機関との関係も評価の重要なポイントになっています。借入金の返済状況はもちろん、新規融資を受けられる関係が築けているかまでチェックされます。

さらには、経営者の資金管理に対する考え方、将来の具体的な資金計画の有無も、よく見られるポイントです。

業界や規模が変われば基準も変わる

信用調査会社が評点をつける時は、業界によって異なるポイントを見ています。

例えば、製造業では生産や品質管理の体制、IT業界だとセキュリティ対策、建設業では施工者確保の状況のように、業界特有の注目ポイントがあります。

会社の規模でも変わります。大企業には大企業なりの、小規模企業には小規模企業なりの評価基準があります。

会社の評価は経営者で決まる

信用調査会社が評点をつける時は、経営者を1番と言っていいほどよく見ています。

経営者の考え方や行動、リーダーシップ、取引先や従業員との関係性など、すべてが評価の対象です。

例えば、社長が考える今後の展望に現実味がない、お金遣いが荒いなどは、その能力を疑問視される場合は、低評価になりやすいです。

社長が決算数値の変動理由や、将来の目標数値を説明できないようなケースも、「自社の状況を把握していない、将来の方向性が曖昧、大丈夫か…」とマイナスの目を向けられます。

とくに中小企業の場合、会社の先行きがどうなるかは、経営者にかかっています。

ほかのすべてが優れていても、経営者の不安があれば評価が上がらないくらい、経営者は評価に影響します。注意してください。

企業評価は情報の出し方が命

最後にこれだけは必ず知っておいていただきたい、大切なことをお伝えします。

それは、企業の評価は、情報の出し方で変わることです。

例えば、信用調査会社が評点をつける時の7つの視点の「決算書は理由や背景がカギ」でお伝えした売上増加について。

実際には、商品の改良や、新しいお客様を獲得する動きがあって売上が上がったとしましょう。なのに、それを

「営業努力(※説明不足)」

「数字を見ればわかるでしょ(※数字を見ただけでは理由まではわからない)」

「上がった理由なんてわからない(※社長が状況を把握していない)」

(※どれも実際、調査員時代に経営者の方からよく聞いた言葉です)

のように伝えていたら、会社の本当の実力は伝わりません。

今までは今後の数値目標を聞かれても、「将来のことなんてわからないよ」と流していたところを、「今期は滑り出しが順調だから、売上は●●●万円くらいになりそうだ」と答えてみる。

このような情報の出し方一つを変えるだけで、評価は良い方向に変わります。

「調査会社が知りたがっていることに対して、どう伝えれば実力を理解してもらえるか」を考えて、調査に臨んでください。

「うちの調査対応はこのままで大丈夫か…?」

「どのような対応をすればいい?マズイ対応は?」

と思う方は、こちらのチェックリストも活用してください。

私が企業セミナーや個別相談で実際に使用している実戦仕様の一品。

延べ7,000社以上を調査してきたノウハウをつめ込みました。

下記フォームにお名前とメールアドレスを入力いただくと、自動配信で「ダウンロードURL」が記載されたメールが届きます。

そちらから無料でダウンロードしてください。

この記事が皆さまの高評点獲得のお役に立てば、元調査員として嬉しく思います。

本日も最後までお読みいただきありがとうございました。

会社信用ドットコム代表 佐藤絵梨子

元調査員が、信用調査のお悩み・お困りごとを解決します

東京商工リサーチや帝国データバンクの信用調査、大手企業による取引審査のお悩み・お困りごとをご相談いただけます。

大手企業と商談をしていたら、調査をすると言われた。どう対策すればいいか。

取引先が代理店経由でしか取引してくれない。信用調査会社の評価が低いのが理由らしいが、何がいけないのか。どうにか直接取引できないか。

決算書の数字があまり良くない。少し不安な数字もある。この決算書は調査会社に見せるべきか、見せるならどう数字を説明したらいいか。見せないとどうなるのか。困っている。

そもそも調査会社はうちの何を見ているのか。面談でどう対応すると、調査会社は高評点をつけてくれるのか。取引先も「いい会社だ」と思って取引してくれるのか。

このような、一見、どう解決・対策すればいいのかわからないと感じるお悩みにも、延べ7,000社を調査した元調査員の経験をもとに具体的なアドバイスをさせていただきます。

先日ご相談いただいたK社長からは、「相談料払った価値があったわ!」という嬉しいお言葉もいただいた、本格的なアドバイスをお届けします。

信用調査の評価は、事前準備や面談当日の受け答えによっても、大きく変わるシビアなものです。

調査会社の評価が低くなるだけならまだしも、取引先から「評価がイマイチなら取引を見合わせよう」となるのは、経営者なら絶対に避けたいところではないでしょうか?

大切な取引をしっかり勝ち取るためにも、調査対策はぜひ万全にしてください。

60分のオンライン面談では、以下の充実の内容で経営者の皆さまの高評価獲得と、取引の実現を強力に後押ししています。

・現在の状況および懸念点のヒアリング

・決算書を踏まえた確認ポイントの整理

・調査で聞かれやすい事項・質問の意図の説明

・どの点をどのように回答するのが望ましいか

調査で重点的に見られる決算書も拝見し、「どこが特に見られるか」「どう対策すれば高評価を獲得できるか」も具体的にお伝えします。

ぜひこの機会にご相談ください。お申込みや詳細は以下のURLからご覧いただけます。

【サービス概要】

・内容:調査対策コンサルティング

・時間:60分

・料金:33,000円(税込)

・お支払い:事前決済

(銀行振込 または クレジットカード決済)