先日、資金繰りのご相談をいただいた社長にお会いするために、長野県の諏訪に行ってきました。

長野県は、古くから続く会社が多い地域。精密機械や食品、電子部品などの工業団地が数多く存在します。

今回はその一角を担う、創業50年の歴史を持つ電子部品メーカーを訪問しました。

社長は、一代で数百ものお客様を抱えるまでに、地道に事業を拡大してこられた手腕をお持ちの方です。

資金繰りにしんどさを感じながらも、日々忙しく、なかなか見直せずにいたとのこと。

詳しくお話をうかがってみると、原因の1つとして見えてきたのが「融資の借り方」がうまくいっていないことでした。

そもそも、苦しい原因が「融資の借り方」だとは、普通は思いませんよね。だからこそ、借り方の対策は遅れがちです。

そこで本記事では、資金繰りが苦しくなる融資の借り方とともに、苦しくなる前に危険度を知る方法をお伝えします。

この記事を書いている私のプロフィール

佐藤絵梨子(さとうえりこ)

佐藤絵梨子(さとうえりこ)

会社信用ドットコム代表・会社信用クリエイター

世界最大の企業情報を保有する (株)東京商工リサーチに入社後、個人から売上1兆円企業まで10年間で延べ7,000社以上を調査。商業登記簿から会社の信用度を見抜くほどになり、全国1,000人以上の調査員中、営業成績1位獲得の実績を誇る。2017年同社を退職。現在は大手企業との取引実現から銀行融資・補助金獲得まで支援するサービスを展開。小さな企業の救世主として期待されている。

*経済産業省認定 経営革新等支援機関(認定支援機関ID:107713006411)

会社の資金繰りが苦しくなる「下手な融資の借り方」

実は「融資の借り方」も資金繰りが苦しくなる原因です。

「売上が減っているから」「経費が増えているから」はわかるけれど、資金繰りを助けるはずの融資で苦しくなるってどういうこと?

そう思いますよね。

では、どのような借り方をしていると資金繰りが苦しくなるのか。

よくある下手な借り方の例をいくつか確認しておきましょう。

必要な金額より少なく借りている

1つ目の下手な融資の借り方は、必要な金額より少なく借りているケースです。

なんとなく必要な資金を計算していたり、資金繰り表をもとに考えていない場合に起こりやすいです。

最小限だけ借りて、後から追加で借りられず、苦しくなるケースもよく目にします。

返済計画に無頓着

2つ目の下手な融資の借り方は、返済計画に無頓着なケースです。

銀行に言われた条件のまま借りて、実際に返済が始まってから「この金額だと毎月の返済が苦しい」と思っても、時すでに遅しです。

売上の波や支出とのバランスが崩れでもすれば、最悪の場合、返済の見通しが立たなくなります。

借りるタイミングを見誤っている

3つ目の下手な融資の借り方は、借入のタイミングを見誤っているケースです。

資金が足りなくなる直前に慌てて融資を申し込んでみたら、条件が厳しい。銀行の審査に通らなかった。こんな経験はありませんか?

直前の融資申し込みは、「資金管理が甘い」「資金繰りが苦しいのでは」と警戒されやすく、審査も厳しくなりがちです。

「まだ大丈夫」と先延ばしにしているうちに手元資金が少なくなり、結局は借りられず苦しい状況になる。そんなケースもよく目にします。

借り方が資金使途に合わない

4つ目の下手な融資の借り方は、資金使途に合わない借り方をしているケースです。

例えば、運転資金として信用保証付きの長期借入ばかり調達している。投資効果が出る前から返済が始まる借入を、設備投資に充てているようなケースです。

借入目的や、使用期間と返済期間のバランスを見誤った借り方をしていると、金利負担が増えたり、返済の準備が整わず資金繰りを圧迫する原因になります。

複数の借入で返済が雪だるま式

5つ目の下手な融資の借り方は、複数の借入を繰り返し、返済が雪だるま式になっているケースです。

新しい借入や借り換えをしているうちに、借入の本数が増え、毎月の返済額が膨らみます。本来は、借入を整理・一本化するような見直しをしておきたいところですが、銀行から提案がなかったり、経営者もその選択肢に気づかない。

私もよくこのケースでご相談をいただきます。気づけば月に何本もの条件の異なる返済に追われ、全体の返済状況が見えなくなっている方も多いです。

担保や保証を安易に差し入れている

6つ目の下手な融資の借り方は、担保や保証を安易に差し入れてしまうケースです。

深く考えずに担保や保証を差し入れすぎてしまうと、「これ以上は担保が取れない」と銀行から見なされなれ、将来的に追加借入が難しくなることがあります。

中小企業の約7割以上が、何らかの担保や経営者保証を提供しているという調査結果もあるので、みなさんも心当たりがあるかもしれませんね。

金利や条件を比較せず借りる

7つ目の下手な融資の借り方は、金利や条件を比較せずに借りてしまうケースです。

普段から付き合いのある銀行で何となく借りている。他の銀行や制度融資の選択肢を十分に調べずに借りている。そして、高い金利や不利な条件の借入ばかりになっていないでしょうか?

本来はもう少し抑えられるはずの利息や、月々の返済に追われ、資金繰りが圧迫されてしまいます。

有利な条件で借りられる国の制度を使わない・知らない

8つ目の下手な融資の借り方は、有利な条件で借りられる国の制度を知らなかったり、使っていないケースです。

実は、国や地方自治体は、中小企業を支援するために、さまざまな制度を用意しています。

うまく活用すれば低金利での融資や保証枠の拡大などの効果があるのですが、情報不足や関心の低さ、少し難しい制度に見えることもあって、見逃されがちです。

私も、これは本当にもったいないなと思っています。

資金繰りが苦しくなる「下手な融資の借り方」を一覧表でまとめます。

資金繰りが苦しくなる下手な融資の借り方

| 項目名 | 主な問題点 | |

|---|---|---|

| 1 | 必要金額より少なく借りている | 資金がすぐ不足し、追加借入もできず行き詰まる |

| 2 | 返済計画を立てずに借りている | 毎月の返済に無理が出て、資金繰りが破綻する |

| 3 | 借入のタイミングが悪い | 必要な時に借りられず、条件も悪くなってしまう |

| 4 | 借り方が資金使途に合わない | 資金使途や期間を見誤り、資金繰りが圧迫される |

| 5 | 複数の借入で返済が雪だるま式 | 借入が整理できず、返済負担が膨らみ続ける |

| 6 | 担保や保証の差し入れ方に問題 | 将来の借入に制限がかかり、資金繰りが苦しくなる |

| 7 | 金利や条件を比較していない | 不利な条件で借りて資金繰りが圧迫される |

| 8 | 制度を知らない・使わない | 制度を見逃し、有利な借入のチャンスを逃す |

審査に通らない!?下手な借り方からはじまる資金繰りの”悪循環”

資金繰りが苦しくなる「下手な融資の借り方」に、当てはまるものはありましたか?

「自分ではよくわからない」「まだ大丈夫だろう」と思っている方もいらっしゃるかもしれませんが、ここで1つ、あとあと困らないために絶対に知っておいてほしいことをお伝えします。

それは、「借り方が下手」な状態をそのままにしてしまうと、"資金繰りが苦しい悪循環"にはまる可能性があるということです。

どのような悪循環か。

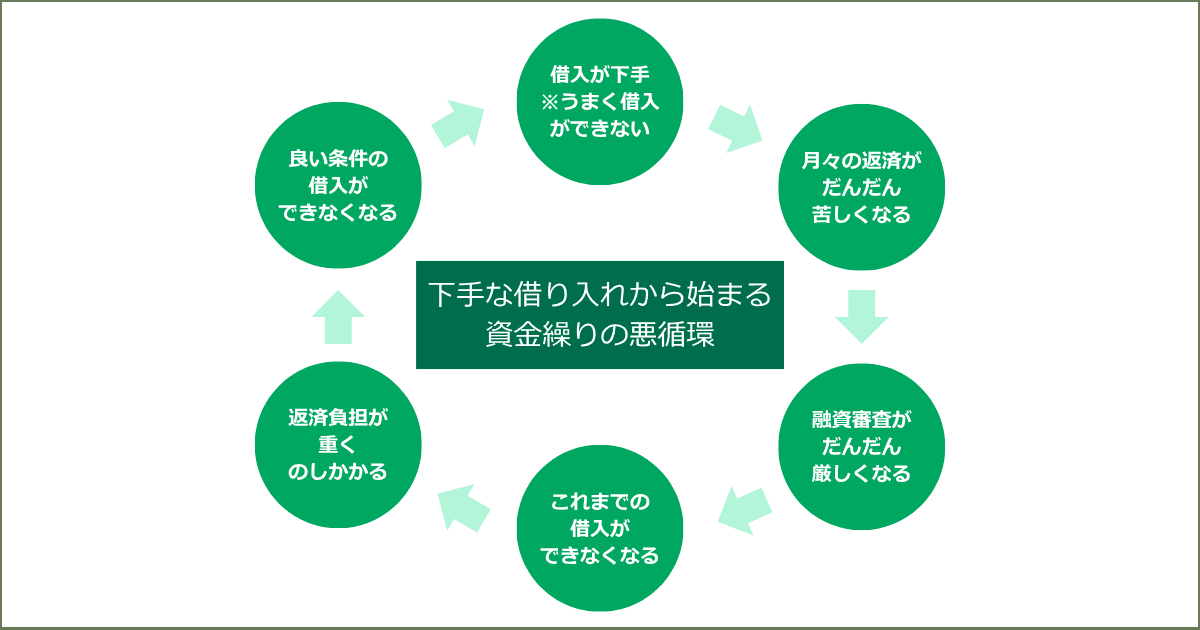

資金繰りの悪循環

まず、借り方が下手な状況が続くと、月々の返済がだんだん苦しくなってきます。

銀行は「資金繰りが苦しくなってきている」「売上や利益は出ていても、実は資金繰りが忙しい」という実態はしっかり見抜いています。

そして、融資の審査がだんだん厳しくなってきます。

そうこうしているうちに、ある程度まで借りて、もうここが月々の返済の限界であろう…というところまで来ると、ふとこれまでの借り方ができなくなる。

「なんだか最近、融資担当と距離を感じる…」それは会社を見る目が厳しくなってきた証拠です。

借りれなくて、さらに資金繰りが苦しくなる。月々の返済の負担も重くのしかかる。

とにかく資金が必要、と融資と銀行に頼むけれど、苦しい状況は改善していないので、より一層借りにくくなっていく。

これが借り方で資金繰りが苦しくなる悪循環です。

この悪循環にはまらないためには、「借り方が下手な状況」を断ち切らなければいけないですよね。

では、どうすればいいのか。

医者が病気に合った薬や処置するために『診断』をするように、銀行から上手に借入をするなら、まずは会社の状況を正確に見極めることです。

ただ「資金が足りないから借りる」のではなく、何にどれだけの金額、どうして必要なのかをはっきりさせること。そして、最も適した銀行から、最も良い条件で借り入れることが大切です。

冒頭の電子部品メーカーの場合

実は、冒頭の社長は、会社に必要な資金を、ひとまとめにしてざっくりと考える傾向がありました。もちろんご本人は考えていますが、「何にどれだけ必要か」、そして「どれだけ返せるか」の見極めが、銀行から十分理解を得られるレベルではなかったんです。

融資のとりまとめや借り換え等の交渉もあまりしないで、ここまで来てしまっていました。

そうこうしているうちに、長めの借入の本数が積み上がり、本数のぶん月々の返済が積み重なって、苦しい状況に。本来ほしい短期的な運転資金も、なかなか借りられないところまで来ていました。

状況の見極めが甘いと、借りるタイミングの判断も鈍り、行動も遅れます。資金が必要になってから慌てて銀行に駆け込み、銀行ごとの条件比較もあまりしていませんでした。

こんな状況が続いていたので、本来必要としている資金のタイプと合わない借り方をしてしまい、返済や金利の負担がじわじわのしかかっていたのです。

ご本人としては、頑張っているのにいつまでたっても資金繰りがラクにならないのですから、それはもう本当にしんどかったと思います。

銀行からの融資では、自社内の調整だけでなく、銀行との調整も必要になりますから、改善には時間がかかります。こちらの会社の場合は、改善に最低数年は必要でしょう。

早めに危険性に気づき、改善することが大切。このことを強くお伝えしておきます。

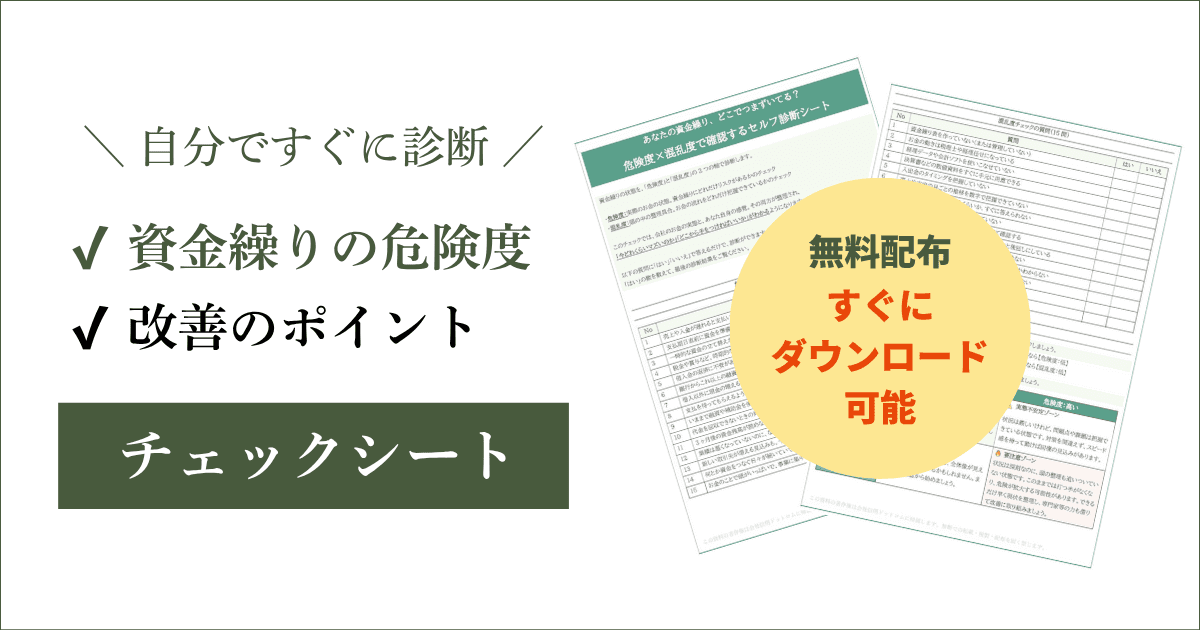

【無料配布】資金繰りの危険度と改善の第一歩がわかるチェックシート

さて、ここまで「早めに改善を」とお伝えしてきましたが、ご相談に来られる経営者の方にお話を伺っていると、自社の資金繰りが危険だと気付くのがどうにも遅いように感じています。

もう少し早く危険を感じて動いていれば、早めに改善できたのにと思うことも少なくありません。

とはいっても、多忙を極める経営者のみなさまが、資金繰りを見直したり、専門家に相談したりする時間をつくることは簡単ではないと思います。

そこで、自社の資金繰りの危険性を、ご自分で簡単に確認できるチェックシートをつくりました。

『あなたの資金繰り、どこでつまずいてる?危険度×混乱度で確認するセルフ診断シート』です。

資金繰りの状態を「危険度」と「混乱度」、2つの軸で診断。

会社の実態と、あなた自身の感覚、その両方を整理して、「今どれくらいマズいのか」「何から手をつければいいか」を明確にするシートです。

「実は悪いのに気づけていない」そんな状態にも気づくことができます。

記事をお読みの方限定で、無料配布します。

私が個別相談やセミナーでも実際に使っている実践仕様のリスト。

質問は全30問。「はい」「いいえ」で簡単に回答できます。

ただ、無料配布はいつまで続けるかわかりません。必要な方は、今すぐダウンロード&保存をしてください。

お名前とメールアドレスを下記フォームに入力するだけで、すぐに受け取れます。

もし、すでに資金繰りがしんどいと感じている方は、お悩みやご不安を伺います。下記からご相談ください。

-

ご相談の流れ

審査の突破をサポートする会社信用ドットコムに初めてご相談いただく方のためのページです。信用調査会社の元・調査員の経験とノウハウにより、融資や補助金、大手取引の審査のお悩み解決のお手伝いをさせていただきます。 初回面談では、オンラインもしくはご訪問にて60分から120分かけてじっくりお話を伺います。

続きを見る

融資の借り方で安定経営を手に入れる

資金繰り改善のご相談をお受けしていると、売上や経費だけでなく、融資の借り方に目を向けることで、びっくりするくらい状況がよくなるケースをしょっちゅう経験します。

「資金繰りなんてこんなものでしょう」「苦しいのにも慣れてますから」とおっしゃっていた社長が、借り方で資金繰りがラクになっていくことで前向きになり、将来投資に積極的になるのも、珍しくありません。

この記事をきっかけに、どうぞその第一歩を踏み出してくださいね。

そして、みなさまの会社が末長く発展されていかれることを、心から願っています。

本日も最後までお読みいただきありがとうございました。

会社信用ドットコム代表 佐藤絵梨子

オンライン相談

銀行融資のご相談を受け付けています。ご面談では、専門的な視点から具体的な解決策をアドバイスいたします。

ご相談内容を確認させていただき、無料または有料の初回面談や、具体的なご支援策のご案内を差し上げます。お申込みは以下よりお願いいたします。

大手との取引・融資・補助金を勝ち取る方法を伝授。

無料メルマガ「良い会社に見える極意」に登録!

延べ7,000社以上を調査した企業評価のスペシャリストが、会社を高く評価してもらうコツや審査を突破する秘訣をお届けします。「数字がイマイチだから良い会社だと思ってもらえないかも…」と不安な経営者様のための決算書対策もご紹介します。下記から無料でメルマガ登録し、無料でご購読ください。