銀行には格付けがある。その格付けをもとに融資の可否や条件が決まる。

このような流れは、経営者のみなさまならご存じかと思います。

「一体どのような格付けなのか?」

「格付けを良くできないか?」

本記事では、銀行融資の格付けの詳細と攻略法を解説しました。

「できるだけ良い格付けを取る方法」や「数字が悪い時に格付けを挽回するコツ」もご紹介しています。

ぜひ最後までお読みください。

この記事を書いている私のプロフィール

佐藤絵梨子(さとうえりこ)

佐藤絵梨子(さとうえりこ)

会社信用ドットコム代表・会社信用クリエイター

世界最大の企業情報を保有する (株)東京商工リサーチに入社後、個人から売上1兆円企業まで10年間で延べ7,000社以上を調査。商業登記簿から会社の信用度を見抜くほどになり、全国1,000人以上の調査員中、営業成績1位獲得の実績を誇る。2017年同社を退職。現在は大手企業との取引実現から銀行融資・補助金獲得まで支援するサービスを展開。小さな企業の救世主として期待されている。

*経済産業省認定 経営革新等支援機関(認定支援機関ID:107713006411)

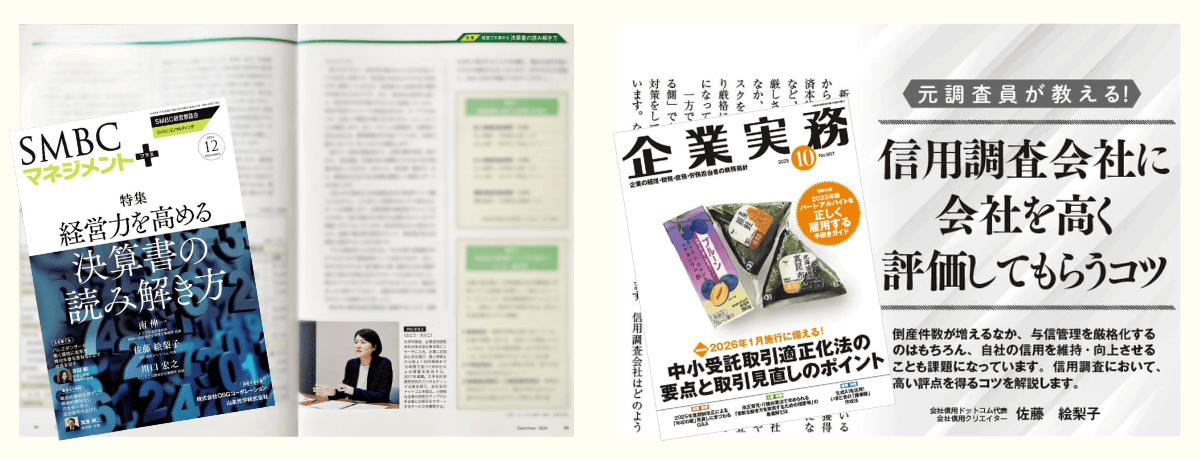

<メディア掲載情報>

■SMBCグループの経営層向け会報誌『SMBCマネジメントプラス』

「危険な取引先・優良な取引先がわかる 決算数字と信用調査の活用法」

■日本実業出版社『企業実務』

「元調査員が教える!信用調査会社の上手な使い方」

「信用調査会社に会社を高く評価してもらうコツ」 など

※メディア情報一覧はこちら

銀行融資の格付けとは?

格付けとは、銀行が融資をする時の基準です。

融資をするか、しないか、どのような条件で融資をするかを決める基準ですね。

格付けは銀行によって異なりますし、公開もされていません。

一般的には、金融庁が過去に発表していた金融検査マニュアルの「債務者区分」をベースに、各行で10~12段階の格付けを作成しているケースが多いです。

参考:金融庁が過去発表した債務者区分

| 債務者区分 | 内容 | |

| 正常先 | 業況が良好であり、財務内容にも特段の問題がないと認められる債務者 | |

| 要注意先 (※要管理先) | 金利減免・棚上げを行っているなど貸出条件に問題のある債務者。元本返済若しくは利息支払いが事実上延滞しているなど履行状況に問題がある債務者のほか、業況が低調ないしは不安定な債務者又は財務内容に問題がある債務者など今後の管理に注意を要する債務者 | |

| ※要管理先:要注意先のうち、債務支払を3カ月以上延滞、もしくは、貸出条件の緩和措置を受けた債務者 | ||

| 破綻懸念先 | 現状、経営破綻の状況にはないが、経営難の状態にあり、経営改善計画等の進捗状況が芳しくなく、今後、経営破綻に陥る可能性が大きいと認められる債務者(金融機関等の支援継続中の債務者を含む) | |

| 実質破綻先 | 法的・形式的な経営破綻の事実は発生していないものの、深刻な経営難の状態にあり、再建の見通しがない状況にあると認められるなど実質的に経営破綻に陥っている債務者 | |

| 破綻先 | 法的・形式的な経営破綻の事実が発生している債務者をいい、例えば、破産、清算、会社整理、会社更生、民事再生、手形交換所の取引停止処分等の事由により経営破綻に陥っている債務者 | |

銀行融資では何を見て格付けを決める?

融資担当者は「定量情報」「定性情報」の2つの視点で格付けをしています。

銀行融資の格付けで見られるポイント

- 定量情報:数値化できる情報

- 定性情報:数値化できない情報

それぞれの審査ポイントを簡単に説明します。

定量情報を見るポイント

定量情報は4つのポイントが見られます。

- 安全性

- 収益性

- 成長性

- 返済能力

それぞれ簡単に補足しますね。

安定性

安全性は主に以下の指標で判断されます。

- 自己資本比率=純資産/総資産

- 流動比率=流動資産/流動負債

- 当座比率=当座資産/流動負債

ほかに、固定比率、固定長期適合率、ギアリング比率など

収益性

収益性は主に以下の指標で判断されます。

- 売上高経常利益率=経常利益/売上高

- 総資産経常利益率=経常利益/総資産

成長性

成長性は主に以下の指標で判断されます。

- 経常利益増加率=(当期経常利益-前期経常利益)/前期経常利益

ほかには、売上高や自己資本額などもよく見られます。

返済能力

返済能力は主に以下の指標で判断されます。

- 債務償還年数=借入金/(経常利益+減価償却費)

- インタレスト・カバレッジ・レシオ=(営業利益+受取利息+受取配当金)/(支払利息+割引料)

定性情報を見るポイント

定性情報では、数字化できない情報が幅広く見られます。

具体的には、会社の強みや弱み、商品力、取引先との関係性、社内外の体制、外部環境などですね。

経営者能力も定性情報です。

格付けを良くするには、定量情報・定性情報をそれぞれを改善したり、しっかり伝えることが必要ですね。

融資格付けを良くする方法

格付けを良くするためには、以下の対策をして融資審査に臨みましょう。

融資審査を良くする方法

- 決算書の内容を改善する

- 事業計画書を提出する

- 資金繰り表ももちろん出す

- 数字以外の情報も良く魅せる

- 経営者の本気を見せる

1つずつ解説します。

決算書の内容を改善する

融資格付けを良くする方法の1つ目は、決算書の内容を改善することです。

定量分析で審査される4つの指標は、決算書から判断されます。

とくに現預金を多く持っておくことや、十分な利益を出すことは意識しておきましょう。数値指標の改善に効果てき面です。

できるだけ数値を改善してから、融資格付けに挑むようにしてください。

事業計画書を提出する

融資格付けを良くする方法の2つ目は、事業計画書を提出することです。

格付けを良くするためには、融資担当者にあなたの会社の概要や将来計画を十分理解してもらう必要があります。

申込み時に提出した書類や、面談で口頭で説明すれば十分だろうと思わないほうが良いですよ。

事業計画書は必ず提出し、説明をするべきです。

融資に本気の社長ほどしっかり事業計画書を提出しています。

資金繰り表ももちろん出す

融資格付けを良くする方法の3つ目は、資金繰り表ももちろん出すことです。

銀行はお金の出入りや残高を大変重視します。

資金繰り表を見れば、今後のお金の出入り予定や資金不足のタイミングははっきりわかります。

融資の可否や金額、タイミングを検討しやすくなるのです。

本気で格付けを上げて融資を獲得したいなら、必ず提出しましょう。

数字以外の情報も良く魅せる

融資格付けを良くする方法の4つ目は、数字以外の情報も良く魅せることです。

とくに”ポジティブな情報”は必ず伝えましょう。

会社の成長・発展につながる情報は、融資格付けでプラス材料になります。

「何度も面談してる。資料も出してる。うちのことは全て理解しているはずだ」

そんな思い込みは厳禁です。意外と伝わっていないことも多いものです。

事業の特徴や強みなどの基本情報もしっかり説明しておきましょう。

経営者の本気を見せる

融資格付けを良くする方法の5つ目は、経営者の本気を見せることです。

銀行は、会社の行く末を左右する経営者のことを本当によく見ています。

会社をしっかり経営する能力があるのか。これから会社をより良くできる可能性があるのか。という経営者能力には目を光らせています。

経営者様ご自身を良く魅せることに手を抜いてはいけません。

社長が「自分が融資を勝ち取る」という意識を強く持って本気の姿勢を見せてください。

以上、融資格付けを良くする方法をご紹介しました。

数字が悪い会社が格付けを挽回するコツ

もし貴社の数字が悪いなら、以下を伝えることで評価を挽回できる可能性があります。

数字が悪い時に格付けを挽回するコツ

- 業績が悪いのは一時的なもの

- 悪い原因と改善策は明らか

- これから回復の可能性がある

もし一時的に数字が悪いだけなら、悪い理由と今後は良い数字が出ることを伝えましょう。

確実に改善できると思ってもらうためには、悪い原因と改善策を伝えることも必要です。

そして、今後回復の可能性があることを力強く伝えましょう。

経営状況が悪くても、本気で融資獲得に挑むなら

業績低迷や赤字、債務超過、借入過多、返済遅れ、税金延滞…もし今このような状況なら、早急に改善に取り組む必要があります。

まずは悪い状況になってしまった原因を明らかにしなければなりません。そして、再発防止策を考え、状況を改善していく計画を立て実行する必要があります。

銀行には計画を真摯に説明し、理解と協力を得ていくという地道な努力が必要です。

私の事務所でも、コロナからの業績回復が進まず、どうにか融資を取れないかというご相談が増えています。

「とにかくひとまず融資を取れれば良い」

「厳しいのだからすぐ改善できるはずがない」

のような態度は銀行も厳しい目で見抜いてきます。

経営状況が悪いのに、魔法のように融資は取れません。

ふたたび融資を獲得できる状況をつくり出すためには、社長ご自身の努力が必要です。

本記事が少しでも皆さまのお役に立てれば、嬉しく思います。

本日も最後までお読みいただきありがとうございました。

会社信用ドットコム代表 佐藤絵梨子