このような疑問にお答えします。

経営者にとって資金調達は常に頭を悩ませる問題の一つですよね。

業績や景気、周りの環境、銀行の方針などで、資金調達が難しくなるケースもありますから、気が抜けません。とくにコロナで大きく経営環境が変わり、より慎重にならざるを得なくなりました。

そのような中、資金調達の選択肢として「資本性劣後ローン」が注目を集めています。

名前を耳にしたことはあっても、「資本性」や「劣後」など難しそうな用語が並んでいて、よくわからないと感じている方も多いのではないでしょうか?

資本性劣後ローンは特徴的な融資制度です。メリット・デメリット、どのようなシチュエーションで活用すべきかを理解することが大切です。

もしかすると、あなたの会社の資金繰りを支える協力な手段になるかもしれません。

ぜひ最後までお読みいただき、資本性劣後ローンをうまく活用する方法を見つけてください。

この記事を書いている私のプロフィール

佐藤絵梨子(さとうえりこ)

佐藤絵梨子(さとうえりこ)

会社信用ドットコム代表・会社信用クリエイター

世界最大の企業情報を保有する (株)東京商工リサーチに入社後、個人から売上1兆円企業まで10年間で延べ7,000社以上を調査。商業登記簿から会社の信用度を見抜くほどになり、全国1,000人以上の調査員中、営業成績1位獲得の実績を誇る。2017年同社を退職。現在は大手企業との取引実現から銀行融資・補助金獲得まで支援するサービスを展開。小さな企業の救世主として期待されている。

*経済産業省認定 経営革新等支援機関(認定支援機関ID:107713006411)

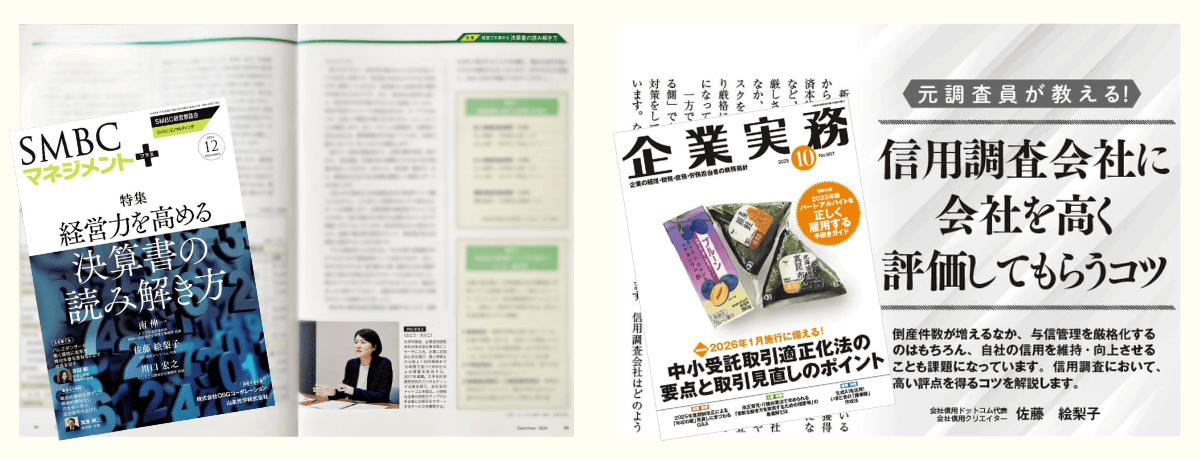

<メディア掲載情報>

■SMBCグループの経営層向け会報誌『SMBCマネジメントプラス』

「危険な取引先・優良な取引先がわかる 決算数字と信用調査の活用法」

■日本実業出版社『企業実務』

「元調査員が教える!信用調査会社の上手な使い方」

「信用調査会社に会社を高く評価してもらうコツ」 など

※メディア情報一覧はこちら

資本性劣後ローンとは?

資本性劣後ローンは、借入金でありながら「資本」として扱われる特殊な融資制度です。

通常の融資とは異なり、長期の借入期間や期限一括返済の条件が設定されるという特徴があります。

「劣後」というのは、万が一会社が倒産した場合に、このローンの返済順位が他の負債より後になることを意味します。他の債務の返済が優先される仕組みです。

さまざまな金融機関で取り扱われており、新型コロナウイルスの影響を受けた企業や経営再建の資金調達にも推奨されてきました。

この資本性ローンの詳しい仕組みと上手い活用方法について、順を追って見ていきましょう。

資本性劣後ローンのメリット

資本性劣後ローンには、通常の融資にはない大きなメリットがあります。一つ一つ確認していきましょう。

財務体質が劇的強化される

資本性劣後ローンのメリットの1つ目は、財務体質を強化できることです。

資本性劣後ローンは、一定の条件を満たすことで自己資本として扱われます。それによって、貸借対照表の自己資本比率が改善され、財務基盤が強化されます。

銀行の格付けや財務指標が良くなり、さらに融資を受けやすくなります。金融機関からの信用アップで有利に働きますね。

期限一括返済で資金繰りに余裕!

資本性劣後ローンのメリットの2つ目は、期限一括返済で資金に余裕が生まれやすいことです。

資本性劣後ローンは、借入期間が5年から最長20年と長期に設定され、返済方法も通常は期限一括返済です。期間中は利息の支払いのみで済むため、月々の返済負担も軽減され、資金を事業に集中することができます。

金利負担はありながらも元本返済を最後まで据え置けることで、余裕を持った計画的な事業運営が可能になりますね。

業績低迷時は金利負担が軽め

資本性劣後ローンのメリットの3つ目は、業績低迷時の金利負担が軽めなことです。

資本性劣後ローンは、赤字期間中には金利が低く設定されることが一般的で、財務状況に応じた柔軟な支払い条件が特徴です。

黒字化後には金利が高くなる場合がありますが、業績が悪い時期にはキャッシュフローを圧迫されず、事業改善に専念する余裕が生まれます。

法的倒産時の返済順位が低い

資本性劣後ローンのメリットの4つ目は、法的倒産時の返済順位が低いことです。

資本性劣後ローンは、倒産時の返済順位が通常の融資よりも低く設定され、他の債権者への返済が優先される仕組みになっています。

既存の債務者への信頼を維持しつつ、新たな資金調達の可能性を模索しやすくなります。倒産後の再建に向けた余地も確保できます。

経営支配をキープできる

資本性劣後ローンのメリットの5つ目は、経営支配を維持できることです。

資本性劣後ローンは、借入でありながら財務上は資本として扱われるので、企業の財務基盤を強化する手段として活用できます。一方で、株式発行による資金調達とは異なり、新たな出資者が関与することはありません。

会社の所有権や意思決定権(議決権)が変わる心配がないので、経営権を損なうことなく資金を調達できます。オーナー経営者は引き続き経営の主導権を握り、独自の戦略や方針を自由に実行することができますね。

資本性劣後ローンのデメリット

資本性劣後ローンにはデメリットもあることを理解しておく必要があります。資金調達を検討する前に、以下のポイントをしっかりと確認しましょう。

金利負担が高くなるケースも…

資本性劣後ローンのデメリットの1つ目は、金利負担が高くなるケースがあることです。

資本性劣後ローンは、赤字期間中には低金利である一方、黒字化後には金利が高く設定されることが一般的です。業績改善後は金利負担が重くなる場合があります。

また、万が一倒産した場合の返済順位が低い分、貸し手側がリスクを考慮して高めの金利を設定することも少なくありません。黒字期間の資金繰りに影響が出る可能性があるので、借入を検討する際は長期的なコスト負担を十分に考慮する必要があります。

分割返済が難しいケースが多い

資本性劣後ローンのデメリットの2つ目は、分割返済ができないケースが多いことです。

資本性劣後ローンは、契約期間の終了時に元金を一括で返済する形式が一般的で、途中で分割返済が認められないことが多いです。返済時に備えて計画的に資金を準備する必要がありますね。

資金計画を怠ると、返済時期が近づいた際に資金繰りが厳しくなります。長期的なキャッシュフロー管理ができない企業の導入はリスクが高いと言えるでしょう。

審査基準が厳しい!

資本性劣後ローンのデメリットの3つ目は、審査基準が厳格なことです。

資本性劣後ローンは、万が一倒産した場合の返済順位が低いため、金融機関にとってリスクが高い融資商品です。そのため、通常の融資よりも厳しい審査が行われます。

財務の健全性や事業計画の具体性が厳しくチェックされるので、準備が不十分な場合は融資を受けられない可能性が高い点に注意が必要です。

対象に制限がある

資本性劣後ローンのデメリットの4つ目は、対象に制限があることです。

資本性劣後ローンを利用するためには、一定の条件を満たす必要があります。例えば、中小企業活性化協議会など特定の支援者の支援を受けていることや、経営改善計画書の作成、民間金融機関の協調などが求められますね。

条件に当てはまらない場合は利用できない点を考慮する必要があります。

資本性劣後ローンは日本政策金融公庫や商工組合中央金庫が中心

中小企業を対象とした資本性劣後ローンは、日本政策金融公庫と商工組合中央金庫が主に提供しています。利用する場合は、民間金融機関との協調が必要になるなど、特有の条件が設けられているため、事前に確認しておくことが大切です。

さらに、資本性劣後ローンにはさまざまな種類があり、用途や企業の状況に応じて適切な商品を選ぶ必要があります。融資の条件や利用の流れを詳しく調べ、どのローンが自社に合っているか判断することが重要です。

早い段階で専門家や融資担当者に相談し、適切な選択ができるように準備を進めると良いですね。

資本性劣後ローンを検討すべき企業とは?

資本性劣後ローンは、すべての企業に向いているわけではありません。以下では、どのような企業がこのローンを検討すべきかをご紹介します。

スタートアップや創業間もない企業

資本性劣後ローンを検討すべき企業の1つ目は、スタートアップや創業間もない企業です。

創業間もない企業は、投資が先行しやすく赤字になりやすいです。通常の融資が難しい場合もあります。

資本性劣後ローンでは、借入期間中は利息のみの支払いで済むので、資金繰りを安定させやすいです。調達した資金は自己資本とみなされるので、財務指標が改善し、追加の融資も受けやすくなります。

無担保・無保証人での調達が可能な点も、創業期には大きな魅力です。業績低迷時は低い利率が適用されるので、業績が不安定になりやすい創業期でも安心して活用できますね。

事業拡大を目指す企業

資本性劣後ローンを検討すべき企業の2つ目は、事業拡大を目指す企業です。

成長を目指す際には多くの資金が必要です。資本性劣後このローンなら、毎月の返済負担を抑えながら長期的な事業計画に集中できます。調達資金が自己資本と見なされるので、財務基盤が強化され、信用力も向上します。

事業拡大時に必要になりやすい追加資金も調達可能になり、拡大戦略をスムーズに進められるでしょう。元金を満期一括返済する仕組みなので、成長のための資金を長期的かつ計画的に活用することができます。

財政状況が悪化した企業・事業再生を目指す企業

資本性劣後ローンを検討すべき企業の3つ目は、財政状況が悪化した企業や事業再生を目指す企業です。

長期の借入期間と、利息のみの返済条件によって、経営改善に向けた時間を確保することが可能です。さらに、資本性劣後ローンは調達資金を自己資本として計上できるため、財務基盤の強化も期待できます。新たな融資の道が開け、資金繰りを安定させることも期待できます。

例えば、新型コロナ対策資本性劣後ローンは、コロナ禍で影響を受けた中小企業や事業再生に取り組む企業向けに設けられた制度です。財務体質の強化を目的とし、企業再建をサポートする内容となっています。

経営改善計画や具体的な再建の見通しを提示する必要があり、利用のハードルは高いですが、事業の再生を強力に後押してくれる資金的支援として、活用を検討すべきでしょう。

資本性劣後ローンを申し込む流れ

資本性劣後ローンの申し込みは、戦略的な準備が重要になります。基本的な流れを確認しておきましょう。

step

1必要書類の準備

事前に金融機関のウェブサイトや事前に問い合わせをして、必要書類を確認しましょう。作成や発行に時間がかかる書類もありますので、余裕を持って準備を進める必要があります。

step

2金融機関への提出

必要書類を準備したら、金融機関に提出をします。申請前に提出先を確認しておくと、スムーズです。

step

3金融機関による審査

金融機関が提出された書類を審査します。場合によっては追加資料を求められることもあります。審査が進む中で、必要に応じて担当者とコミュニケーションを取り、スムーズに進められるようにしましょう。

step

4融資実行

審査に通過した後、融資契約を結び、融資金額が企業の口座に振り込まれます。

資本性劣後ローンの審査期間は、通常の融資よりも一般的に長くかかる傾向があります。資金が必要なタイミングから逆算して、余裕を持って準備を進めましょう。

資金調達と企業評価アップを叶える資本性劣後ローンの"魔法"

これまでお話したように、資本性劣後ローンには魔法のような力があります。

一般の借入であれば、借入金が増えることで企業の財務評価は下がってしまいます。一方で、資本性劣後ローンは資本とみなされるため、むしろ企業の財務評価をアップさせる効果があります。

返済は一括返済で借入期間は長期なので、返済までの間に企業を立て直したり、事業拡大を進めるための十分な時間が確保できます。資金繰りに余裕が生まれることで、改善や拡大に集中することもできますね。

財務改善で追加の資金調達の可能性も広がり、まさに企業を劇的に回復させる"魔法"のような力を秘めているのです。

状況が厳しい場合や、創業期で信用が低い場合でも、資本性劣後ローンを活用することで、回復や拡大への道筋が見えてくるかもしれません。利用を検討してみると良いでしょう。

最後に:審査突破のプロから大切なメッセージ

資本性劣後ローンは、劇的な改善や成長が可能になるメリットを秘めていますが、その分、通常の融資よりも厳格に審査されます。

審査を突破するには、申請準備を徹底することが成功への鍵になります。

借入金を具体的にどのように活用して事業を改善・成長させるのか、また将来収益による返済計画の現実性などは厳しく見られます。

融資を受ける目的や、事業成長が可能である根拠を詳細かつ明確に記載することも求められるでしょう。

経営改善や事業再生で活用する場合は、経営者に自省の念があるか、再発防止策や改善のためのアクションプランの実効性、その効果なども厳しくチェックされます。面談でもしっかり伝えられるよう準備をしておく必要がありますね。

審査担当者が重視するポイントや判断基準を理解し、それに合わせて適切に情報を伝える努力が必要です。

ご自身で準備をするのが難しいのなら、専門家の力を借りることも検討してください。戦略的な準備が審査突破の可能性を高めます。

みなさまがスムーズに資金を調達し、事業を成長軌道に乗せて発展していかれることを心より応援しています。

本日も最後までお読みいただきありがとうございました。

オンライン相談

銀行融資のご相談を受け付けています。ご面談では、専門的な視点から具体的な解決策をアドバイスいたします。

ご相談内容を確認させていただき、無料または有料の初回面談や、具体的なご支援策のご案内を差し上げます。お申込みは以下よりお願いいたします。