コロナ借換保証など、コロナ融資の返済負担を軽減する支援策は次々と終了しています。

制度を知らなかった、利用できなかったなどの理由で、いまも返済にお困りの経営者の方もいらっしゃるのではないでしょうか。

実際、「コロナ融資の返済はもうどうにもならないのでしょうか」といったご相談は、現在も多く寄せられています。

本記事では、コロナ融資の返済で知っておきたい制度や審査の注意点をお伝えしますので、確認しておきましょう。

この記事を書いている私のプロフィール

佐藤絵梨子(さとうえりこ)

佐藤絵梨子(さとうえりこ)

会社信用ドットコム代表・会社信用クリエイター

世界最大の企業情報を保有する (株)東京商工リサーチに入社後、個人から売上1兆円企業まで10年間で延べ7,000社以上を調査。商業登記簿から会社の信用度を見抜くほどになり、全国1,000人以上の調査員中、営業成績1位獲得の実績を誇る。2017年同社を退職。現在は大手企業との取引実現から銀行融資・補助金獲得まで支援するサービスを展開。小さな企業の救世主として期待されている。

*経済産業省認定 経営革新等支援機関(認定支援機関ID:107713006411)

国の銀行のコロナ資金繰り支援は今後どうなる?

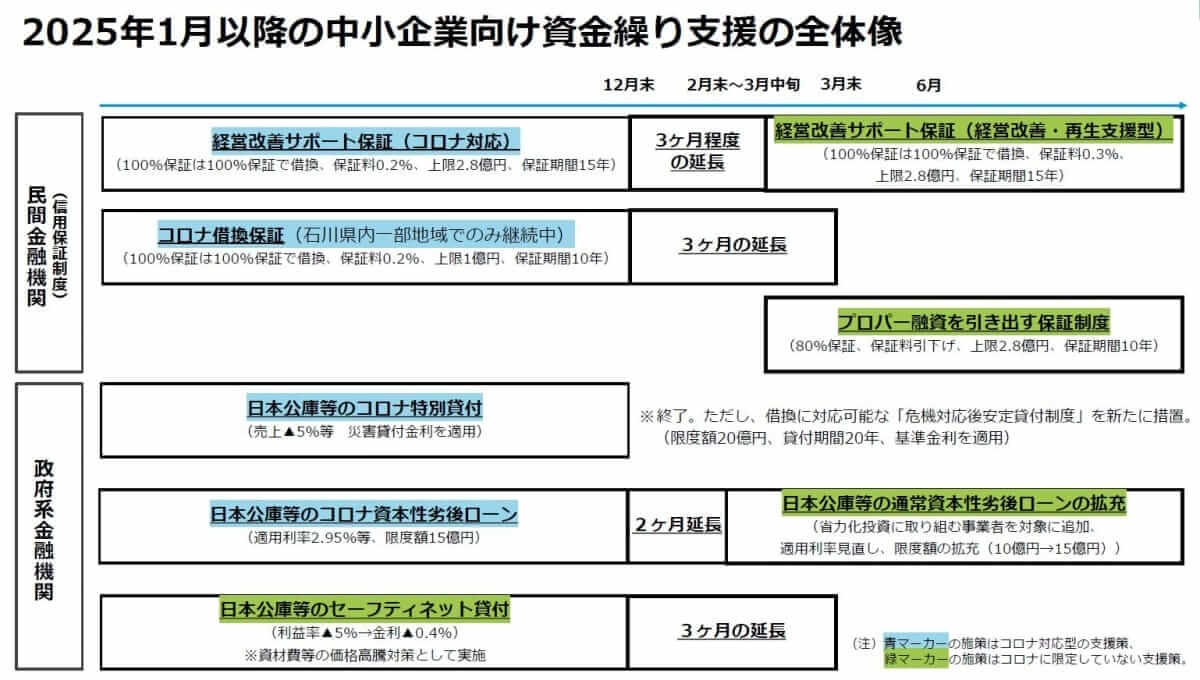

中小企業向け資金繰り支援の全体像が国から発表されました。

2025年1月以降は、コロナ融資に限定した支援は縮小され、経営改善や成長戦略を行う企業への支援が中心になっています。

厳しい話ですが、国や銀行も限られた資源の中で、苦しい企業よりも、経営改善や成長に積極的に取り組む企業を重視するということです。

では、もうコロナ融資の返済負担を軽減する制度はないのかというと、工夫次第でうまく使える制度がありますので、次のパートでご紹介します。

ただし、審査では「回復見込や将来性があるか」が重視され、以前よりも厳しく見られます。

対策が必要な方は早めに、真摯に取り組む必要があります。

コロナ融資の返済負担軽減で使える制度

国や金融機関の支援は縮小傾向ですが、工夫して活用することでコロナ融資の返済負担を軽減できる制度があります。

それぞれの制度について、詳細を確認しておきましょう。

日本政策金融公庫の危機対応後経営安定資金(セーフティネット貸付)

過去に大規模な災害、感染症等の影響を受けた中小企業が、借入の返済負担を軽減するための融資制度です。

制度の内容

| 使い道 | 既往債務の返済負担軽減のために必要とする運転資金 |

| 融資限度額 | 7,200万円(別枠) |

| 利率(年) | 基準利率 |

| 返済期間 | 20年以内(うち据置期間2年以内) |

| 担保・保証人 | 要相談 |

利用できる事業者の条件

過去の大規模な災害、感染症等の影響を受けて、既存の借入金の返済が重いが、将来的には業況が回復し発展することが見込まれる方で、次のいずれにも該当する方が対象です。

- 次のいずれかの貸付制度等にかかる貸付残高がある方

(1)新型コロナウイルス感染症特別貸付

(2)新型コロナウイルス感染症対策挑戦支援資本強化特別貸付

(3)新型コロナウイルス感染症にかかる衛生環境激変特別貸付

(4)危機対応後経営安定資金(セーフティネット貸付) - 債務負担が重くなっている方

「債務負担が重くなっている方」には、返済の重さを確認する計算方法もあり、ただ返済が苦しいだけでは、この制度は使えません。

利用を検討している方は日本政策金融公庫や専門家に確認しましょう。

◆日本政策金融公庫:危機対応後経営安定資金(セーフティネット貸付)

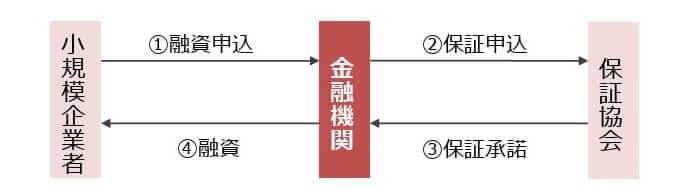

民間金融機関の小口零細企業保証制度

信用保証協会の保証つきで民間金融機関からコロナ融資を借りている場合、同額の借換ができる制度です。

100%保証のコロナ融資は100%保証で借り換えることができます。

保証限度額が2,000万円ですので、2,000万円以上のコロナ融資残高がある場合は対象になりません。

制度の内容

- 保証限度額:2,000万円(既存の信用保証付融資との合計で2,000万円)

- 保証期間: 10年以内(据置期間1年以内)など(各信用保証協会所定)

- 保証料率:0.5%~2.2%など(各信用保証協会所定、経営状況によって異なる)

- 保証割合:100%保証

- 担保:原則として無担保

- 対象企業者:小規模企業者

※常時使用する従業員の数が20人

※商業・サービス業(娯楽業・宿泊業を除く)は5人以下であること

利用のイメージ

民間のコロナ融資を借りている事業者なら必ず利用できるとは限りません。

利用を検討している方は、対象になるかどうか、金融機関や専門家に確認しましょう。

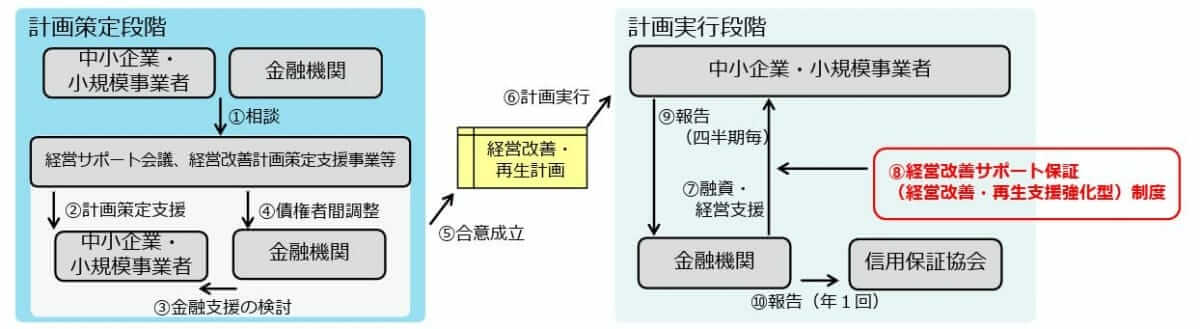

経営改善サポート保証(経営改善・再生支援強化型)

コロナ融資の返済負担が重い状況を含め、資金繰りが厳しい事業者が専門家とともに経営改善・再生計画をつくり、金融機関から支援を受けられる体制を整えていく。その実行に必要な資金を、信用保証協会の保証付き融資で支援してくれる制度です。

活用すべき事業者の特徴

- 経営状況が厳しく、コロナ融資含め、借入の返済が重く感じている

- すでに金融機関に相談をしたが、思うような支援を受けられなかった・または断られた

- 専門家の指導・助言を受けて経営改善・再生を進め、資金支援が受けられる体制を整えたい

制度の内容

- 保証限度額:2億8,000万円(一般の普通・無担保保険とは別枠)

- 保証割合:責任共有(80%保証)ただし、100%保証およびコロナ禍のセーフティネット保証5号からの借換は100%保証

- 保証料率:0.3%(国による補助前:原則0.8%または1.0%)

- 金利:金融機関所定

- 保証期間:15年以内

- 据置期間:3年以内

利用イメージ

金融機関から、改善の可能性があると納得してもらうことや、計画の進捗状況を確認したうえで支援が妥当だと感じてもらうことが必要です。

説明のために何度も足を運んだり、進捗報告なども必要ですので、すぐに目先の資金支援が得られるとは限りません。本当に苦しくなる前に適切に利用することが大切です。

利用を検討している方は、金融機関や経営サポート会議、経営改善計画策定支援(405事業)を行う中小企業活性化協議会、商工会議所・商工会、認定経営革新等支援機関などに相談しましょう(※利用イメージを確認)

◆中小企業庁:経営改善サポート保証(経営改善・再生支援強化型)

返済猶予や借り換え審査の注意点

コロナ融資の返済猶予や借り換え交渉をする際の審査について、よくある疑問をもとに注意点をまとめました。

知らないままだと、予期せぬトラブルや失敗につながる可能性がありますので、必ず確認しましょう。

必ず審査に通るわけではない

必ず制度の対象であれば、必要書類さえ提出すれば、必ず審査に通るわけではありません。

コロナ感染拡大の最中は国や金融機関も積極的に支援をする姿勢でしたが、現在は方針を変えています。銀行の審査も厳しくなっています。

審査の結果、望むような支援を受けられないことも、十分あり得ます。

とくに資金繰りが厳しい事業者の場合、苦しい状況に至った原因、再発防止策、具体的な返済計画を明確に説明できなければ、融資が承認される可能性は非常に低くなっています。

コロナ真っ最中のイメージのままでいると失敗します。融資交渉に臨む際は、十分に対策を講じて臨んでください。

支援制度はずっとは延長されない

支援制度はずっと続くとは限りません。実際、社会や経済の変化にあわせて、制度そのものもめまぐるしく変わっています。

この記事で紹介した制度も、いつまで続くか、将来も今と同じ内容で続くかはわかりません。

利用したい制度がある場合や、資金繰りが厳しい場合は、早めに準備を進めましょう。

「もう少し先でもいいだろう」と考えているうちに制度が終わってしまった。金融機関の審査が厳しくなってしまった。そんな事業者も少なくありません。十分に注意してください。

返済猶予や借り換えの審査は厳しい

返済猶予や返済負担軽減のように、厳しい状況の改善を求める場合、銀行は通常より厳しい目であなたの会社を審査をします。

苦しい状況になった原因への責任を感じているか、再発防止策とその実現への意欲があるか、現状を正確に把握して今後回復に向かう計画を責任をもって進められるか。つまり、経営者の姿勢や将来性がとくに見られます。

経営者様ご自身がこのような点をはっきり示し、金融機関に納得してもらえなければ、前向きに支援を検討してもらうことは難しいです。

すでにご紹介した経営改善サポート保証(経営改善・再生支援強化型)も、そのような視点で厳しく見られます。

私が先日、コロナ融資の返済が苦しいとご相談を受けた経営者様も、銀行から考えと責任感の甘さを厳しく指摘されたそうです。

国や金融機関も限られた資源の中で、支援をする企業を選んでいます。

この記事をお読みいただいている皆さまは、ぜひしっかりと自社の現状を見極め、真摯な姿勢で審査に臨んでください。

返せない…審査も厳しいと感じるなら

この記事をお読みいただいている経営者の方の中には、もう返せないと感じている方、苦しいと感じながらも無理をして返済を続けている方が、いらっしゃるかもしれません。

返済猶予や借り換えの審査は厳しいでご紹介した事業者様も、まさにその状況でした。

いつか改善できる、今は我慢どころだ、そう思うお気持ちもよくわかります。

ですが、どの状況も改善が遅れれば会社を危険にさらし、手遅れになりかねません。

私は企業信用調査会社で調査員として働く中で、資金繰りが苦しい経営者の方にもお目にかかりました。そして、倒産に至ってしまった企業もたくさん目にしています。

もう少し早く改善に向けて動いていれば、会社は続いていたのではないかと思うことも少なくありません。

お一人で悩まず、誰かの知恵や力を借りることも検討してください。

ご自身ではもう策がないと思っても、専門家なら新たな道を見つけられることがあります。

経営改善サポート保証(経営改善・再生支援強化型)のように、専門家が併走することで受けられる支援もあります。

どれもタイミングが遅ければ利用できません。状況が悪くなれば、改善の選択肢も減り、難易度の高いものばかりになってしまいます。

ぜひ早い段階で行動を起こし、制度を上手く活用してください。

そして、資金繰りの安定と事業の発展を実現されることを心から願っています。

本日も最後までお読みいただきありがとうございました。

会社信用ドットコム代表 佐藤絵梨子

オンライン相談

銀行融資のご相談を受け付けています。ご面談では、専門的な視点から具体的な解決策をアドバイスいたします。

ご相談内容を確認させていただき、無料または有料の初回面談や、具体的なご支援策のご案内を差し上げます。お申込みは以下よりお願いいたします。